نفت ۷۰دلاری

رشد قیمت نفت چه تاثیری بر اقتصاد ایران دارد؟

چند سال قبل، یعنی در اوایل دهه ۹۰، اگر از نفت ۷۰دلاری سخن گفته میشد، منظور «سقوط» قیمتها و شرایط دشواری بود که اقتصاد ایران باید با آن دستوپنجه نرم کند. امروز اما این قیمت برای کشورهای نفتی و از جمله ایران، بیشتر به «نجات» شباهت دارد. بعید نیست اگر بگوییم این کشورها برای تامین منابع ارزی لازم برای واردات و تنظیم بازار، موازنه بودجه دولتها و شاید حتی تداوم تولید نفت، روی هر دلار افزایش قیمت نفت حساب کردهاند و نفت بیش از ۶۰دلاری، که در مرز ۷۰ دلار نوسان میکند، میتواند کمک بزرگی باشد.

تحریم و سپس افت

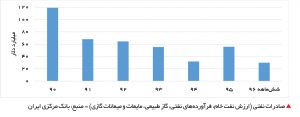

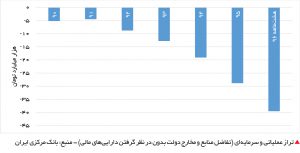

اگر همه دولتها از سال ۱۳۹۳ با افت درآمدهای نفتی مواجه شدند، ماجرای دولت ایران یک تا دو سال زودتر شروع شد. تحریمها، به کاهش صادرات نفت ایران تا نصف انجامید؛ که عملاً معادل نصف شدن قیمت نفت بود. آمارهای اوپک نشان میدهد صادرات نفت ایران در کمترین رقم سالانه خود به ۱ /۱ میلیون بشکه در روز کاهش یافت. در زمان افت قیمتها، صادرات نفت خام ایران در حدود یک میلیون بشکه در روز تثبیت شده بود که با احتساب میعانات گازی این رقم افزایش مییافت؛ اگرچه کماکان با رقم اوج (صادرات بیش از ۱ /۲ میلیون بشکه نفت) فاصله زیادی را نشان میداد. این یعنی اثر افت قیمت نفت نیز بر اقتصاد ایران مضاعف بود. افت صادرات و قیمت نفت روی هم، بخشی از داستان را تشکیل میداد؛ چراکه دریافت بخش زیادی از منابع حاصل از صادرات نیز عملاً ممکن نبود. مدت زیادی از افت قیمت نفت نمیگذشت که پس از مذاکرات طولانی، برجام به مرحله اجرا رسید. اگرچه صادرات نفت به روال قبل بازگشت، قیمتها رو به نزول و در سطح پایینی بودند. نتیجه آنکه برآیند ماجرا بهبودی حاصل نداد. بر اساس آمارهای بانک مرکزی، درآمدهای نفتی دولت پس از افت ۵۰ میلیارددلاری و رسیدن به ۶۸ میلیارد دلار در سال ۹۱، دیگر افزایش نیافت. در سال ۹۲ درآمدها ۶۴ میلیارد دلار بود و از سال ۹۳ به زیر ۶۰ میلیارد دلار سقوط کرد. در سال ۹۴، درآمدهای نفتی کمتر از ۳۲ میلیارد دلار بود. در تمامی این سالها، درآمدهای مالیاتی با آهنگی آهستهتر از هزینههای جاری، در حال رشد بوده است. نتیجه، در کسری تراز عملیاتی نمایان شده که حتی با واگذاری داراییهای سرمایهای (عمدتاً فروش نفت) نیز جبران نشده و در نتیجه به تشدید روزافزون کسری تراز عملیاتی و سرمایهای انجامیده است. در نتیجه این وضعیت، دولت به واگذاری انواع داراییهای مالی (فروش اوراق) برای تامین کسری روی آورد. تراز عملیاتی و سرمایهای در هشت ماه نخست امسال به حدود منفی ۴۰ هزار میلیارد تومان رسید. شیوه تامین این کسری با انتقادهای زیادی مواجه بوده؛ چراکه در عمل به تعویق انداختن بدهی برای آیندهای نامعلوم به شمار میرود، صرف پرداخت هزینههای جاری میشود و روزبهروز نیز افزایش پیدا کرده است. افت قیمت نفت در کنار روند نرخ دلار، وضعیت کمنظیری را برای دولت رقم زده که مشابه آن را سالهاست به یاد نداریم. نکته مهم درباره افت اخیر آنکه رشد قابلتوجهی نیز در ادامه آن متصور نیست. به عبارت دیگر، این احتمال دور از ذهن نیست که با انقلاب نفت شیل و روندهای فعلی صنعت انرژی دنیا (مانند افزایش سهم گاز، رشد خودروهای الکتریکی و ارتقای نقش انرژیهای تجدیدپذیر) دیگر شاهد نفت سهرقمی نباشیم. چنین وضعیتی یعنی دولت نهتنها برای عبور از شرایط فعلی تنگنای بودجه، که برای سالهای طولانی آینده باید تغییرات اساسی را در پیش گیرد.

رشد مخرب؟

قیمت نفت اکنون در کانال ۶۰ دلار به ثبات نسبی رسیده و برخی پیشبینیها حاکی از تداوم نوسان آن در بازه فعلی طی ادامه سال هستند. بهای نفت خام سنگین ایران در سال ۲۰۱۷ نسبت به سال ۲۰۱۶، رشد ۳۰درصدی را تجربه کرده و روند صادرات نیز باثبات (یا کمی افزایشی) بوده است. همه اینها یعنی در سال ۲۰۱۸ (که عمده فصلهای آن با سال ۱۳۹۷ شمسی تقارن دارد) به لحاظ درآمدهای نفتی، شرایط بهتر خواهد بود. رشد صادرات فرآوردههای نفتی در نتیجه به مدار تولید آمدن فازهای پارس جنوبی در کنار رشد صادرات گاز به عراق، موجب خواهد شد وضعیت درآمدهای نفتی (به جامعترین تعریف) صعودی باشد. در کنار این، بخشهایی از صادرات غیرنفتی که همبستگی قیمتی بالایی با نفت خام دارند (مثل محصولات پتروشیمی) نیز از رشد قیمت نفت منتفع میشوند. با یادآوری سالهای ابتدایی دهه جاری، این رشد را نمیتوان رونق نامید؛ اگرچه در شرایط حاضر اقتصاد کشور بسیار قابلتوجه است. از اینرو نخستین سوال این خواهد بود که آیا این رشد قیمت میتواند مخرب باشد؟ آیا میتوان انتظار داشت که دولت دوباره سیاستهای پوپولیستی مرسوم در زمان رونق نفتی را در پیش گیرد؟ پاسخ «آری» یا «نه» به سوال بالا آسان نیست؛ اما به نظر میرسد میتوان درباره محدوده پاسخ اثربخشی هر یک از این دو گزینه بحث کرد. رسیدن قیمت نفت به ۷۰ دلار، نمیتواند به تنهایی شرایط را برای چنان سیاستهایی فراهم کند. اولاً، این رقم در مقایسه با ۱۰۰ دلار و بیشتر، چندان قابلتوجه نیست. آنچه درباره چنین سیاستهایی به یاد داریم، مربوط به دولتی است که نه با چنین چالشهایی مواجه است و نه اینکه اساساً حجم درآمدهای آن در ارقام فعلی سیر میکند. دیگر آنکه حدود یکسوم این رقم سهم صندوق توسعه ملی است و کمتر از ۱۵ درصد نیز سهم شرکت ملی نفت ایران؛ از اینرو بخش قابلتوجهی از آن خارج از دسترس دولت قرار دارد. این واقعیت باعث میشود کمتر از ۶۰ درصد درآمدهای نفتی تحت کنترل مستقیم دولت باشد؛ و با فرض دستاندازی نکردن دولت به صندوق توسعه برای مصارف غیرمرتبط، در نهایت منابع چندانی برای اقدامات مورد نقد باقی نماند.

در نهایت آنکه وضعیت دولت بسیار نامساعدتر از آن است که بتواند این پول را جز برای مدیریت برخی از فوریترین نیازهای بودجهای، صرف اهداف دیگری کرد. از مجموع موارد فوق شاید بتوان نتیجه گرفت که رشد قیمت نفت در محدوده فعلی، «مخرب» نیست.

ابعاد مثبت رشد

ادبیات «نفرین منابع» آنقدر در کشور مطرح شده که سخن گفتن از ابعاد مثبت رشد قیمت نفت، دشوار است و این نکته شاید کمی طنزآمیز باشد. اما در شرایط فعلی اقتصاد ایران، به نظر میرسد رشد قیمت نفت از چند کانال میتواند عملکردی مثبت را برای اقتصاد ایران به همراه آورد.

به صورت مستقیم، رشد قیمت نفت یعنی بهبود نسبی وضعیت شرکت ملی نفت ایران، که موتور محرک تولید نفت است و همچون دولت، با مشکل کمبود درآمدها برای طرحهای توسعهای و بدهیهای انباشته، دستوپنجه نرم میکند. این مشکلات، حفظ و نگهداشت تولید را به مخاطره انداخته؛ چنانکه انتظار میرود این بار حتی ارقام قبلی تولید نیز محقق نشود و حتی حجم صادرات نفت اندکی کاهش یابد. درآمدهای شرکت ملی نفت ایران کفاف هزینههای حفظ و نگهداشت تولید را نمیدهد و همین رشد اندک درآمدها نیز میتواند بسیار مهم باشد.

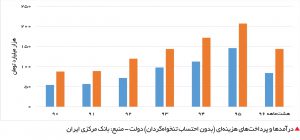

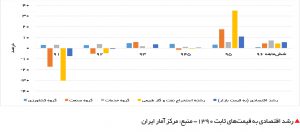

رشد قیمت نفت یعنی بهبود وضعیت ارزی که در صورت اتخاذ سیاستهای مناسب از سوی بانک مرکزی، و به طور خاص حرکت به سمت ارز تکنرخی، میتواند بر تمامی بخشهای تولیدی تاثیرگذار باشد؛ اگرچه شاید این تغییر به سادگی محسوس و قابل مشاهده نباشد. به عبارت دیگر، رشد قیمت نفت بستر لازم را برای بانک مرکزی فراهم میآورد تا بتواند مدیریت بازار را انجام دهد. فراموش نباید کرد که یکی از توجیهات همیشگی مسوولان برای تاخیر در تصمیمهای ارزی، ناکافی بودن منابع بوده است. تاثیر نفت از کانال تامین منابع ارزی بر تولید ناخالص داخلی، کماهمیتتر از سهم آن در تولید ناخالص داخلی نیست و روند رشد اقتصادی سالهای اخیر را میتوان شاهدی بر این ادعا دانست. سه سال قبل، دولت تحلیلی با عنوان «چرایی بروز رکود تورمی و جهتگیریهای برونرفت از آن» منتشر کرد. بخشی از این گزارش، به خوبی تاثیر افت قیمت نفت را بر رشد اقتصادی نشان میدهد؛ اگرچه نمیتوان تاثیر رشد قیمت را به سادگی عکس تاثیر افت قیمت نفت دانست. به طور خاص اینکه شرایط فعلی اقتصاد ایران با سال ۱۳۹۳ قابل مقایسه نیست. در گزارش مذکور میخوانیم: «صادرات نفت کاهش درآمدهای ارزی دولت را در پی داشت که در کنار اثر تحریمهای مالی و تحریمهای تجاری «درآمدهای ارزی در دسترس» دولت کاهش یافت. در اولین مرحله، کاهش درآمدهای ارزی با اثر بر بودجه دولت در سال ۱۹۳۱ بر ارزش افزوده بخش خدمات اثر منفی گذاشت؛ بودجه عمرانی دولت در سال ۱۳۹۱ با رشد منفی ۴۱درصدی مواجه شد و به حدود نصف بودجه عمرانی سال ۱۳۹۰ رسید. بنابراین با در نظر گرفتن قیمتهای ثابت، اثر کاهش درآمدهای در دسترس نفتی بر کاهش بودجه عمرانی سال ۱۳۹۱ بسیار تعیینکننده بوده است. از سوی دیگر، کاهش درآمدهای ارزی منجر به کاهش واردات مواد اولیه شد که از این طریق ارزش افزوده بخش صنعت و معدن نیز کاهش یافت… بنابراین میتوان اینگونه نتیجه گرفت که ضربه اول را بخش نفت و کاهش تولید و صادرات آن بر کاهش تولید ناخالص داخلی کشور وارد کرد و مکانیسمهایی که بخش نفت را به سایر فعالیتهای اقتصادی مرتبط میکند، به عنوان سازوکار انتشار یا سرایت عمل کرده است. این مکانیسمها در سه مسیر واردات، بودجه دولت و اثر بر عرضه ارز قابل طبقهبندی هستند.»

رشد قیمت نفت، به معنای افزایش درآمدهای دولت و صندوق توسعه ملی نیز خواهد بود. با در نظر گرفتن اینکه در شرایط افت قیمت نفت، هزینههای جاری چسبنده هستند و کاهش نمییابند و آنچه تاثیر میپذیرد هزینههای عمرانی است، میتوان انتظار داشت در شرایط خوشبینانه رشد قیمت نفت به تحقق اهداف در این بخش یاری رساند. رشد قیمت نفت در شرایط رشد سهم صندوق توسعه ملی، اثری مضاعف بر منابع آن خواهد داشت. انتظار میرود این منابع بیش از بودجه دولت برای اهداف توسعهای صرف شوند و در نتیجه نفت ۷۰دلاری، برای این صندوق بیش از دولت نتایج مثبت خواهد داشت.

زمان مناسب؟

بسیاری افت قیمت نفت را از منظر اقتصاد سیاسی مغتنم میدانند؛ چراکه معتقدند مبانی سیاستگذاری و نحوه هزینهکرد دولتها در این شرایط متحول میشود. این سخن، قابل انکار نیست. قید محدودیت درآمد، قطعاً میتواند تحول ایجاد کند. به طور خاص در شرایطی که عزم راسخی در سیاستگذار دیده نمیشود، شاید جبر روزگار بتواند کارساز باشد. اما چند نکته قابل ذکر اینجا هست.

نخست اینکه باوجود تاکید همگان بر لزوم کاهش بودجه، در عمل تمامی ذینفعان در حداکثر ممکن مشغول دریافت منابع دولتی هستند که البته این چندان هم عجیب نیست. منابع به ۸۰ میلیون نفر تعلق دارد که توان نظارت آنها در مقایسه با قدرت چانهزنی دریافتکنندگان بالا نیست. به طور خاص امسال ماجرای ردیف بودجه بسیاری از نهادها و مصارف، حاشیهساز شد. بسیاری از افراد و نهادهایی که خود منتقد رشد هزینههای جاری هستند، در عمل به تورم هزینههای دولت دامن میزنند. در یک نگاه بدبینانه شاید بتوان گفت در شرایط افت درآمدهای نفتی، این ذینفعان قدرتمند، کماکان به دریافت منابع ادامه میدهند و بازندگان، آنانی هستند که توان چندانی برای چانهزنی ندارند. بنابراین افت قیمت نفت از این منظر نمیتواند زمینهساز کاهش بسیاری از هزینهها شود.

تجربه دولت ونزوئلا نیز نشان میدهد سیاستهای غلط الزاماً با افت قیمت نفت تغییر نمیکنند و حتی با قرار گرفتن اقتصاد یک کشور در مسیر سقوط، ممکن است دولت سیاستها را تغییر ندهد. برای اصلاحات ساختاری، «تغییر پارادایم» شرط لازم و کافی است؛ و افت قیمت نفت به تنهایی تاثیر چندانی ندارد. این تغییر پارادایم ممکن است با تغییر دولت رقم بخورد. در سال ۱۳۹۲ با انتخابات ریاستجمهوری، تحولی در نگرش سیاستگذار صورت گرفت. این تحول بسیار محدودتر از آن بود که بتواند تغییر پارادایم نام گیرد و اکنون نیز انتظار نمیرود افت قیمت نفت بتواند دایره تحول در نگرش سیاستگذار را گستردهتر و عمیقتر سازد.

به لحاظ زمانی هم نمیتوان گفت اکنون زمانی است که عدم رشد قیمت نفت یا حتی افت آن بتواند موثر واقع شود؛ و بلکه شاید بتوان عکس این گزاره را استدلال کرد. دولت با انبوهی از ابرچالشها (نظام بانکی، بودجه دولت، بیکاری، آب، محیطزیست و صندوقهای بازنشستگی) دستوپنجه نرم میکند. همزمان، تعهدات و برنامههایی در زمینه هدفمندی یارانهها و طرحهای عمرانی دارد که نیازمند تخصیص منابع هستند. بسیاری از مسائل جدی مثل مدیریت بازار ارز یا جذب سرمایهگذاری خارجی نیز روی میز دولت قرار دارند. در این میان مواردی مثل زلزله یا ناآرامیهای اخیر نیز به وقوع پیوستهاند که بخشی از منابع سیاستگذار معطوف آنهاست. درست مانند بیماری که از یک بیماری مزمن رنج میبرد و اکنون نیز تصادف کرده و ضمناً دچار اضافهوزن است. باید پرسید آیا برای این بیمار، نرسیدن کالری لازم (با هدف کاهش وزن روی تخت بیمارستان) میتواند مفید باشد یا کشنده؟

فهرست بالا میتواند کماکان ادامه یابد و تکمیل شود. در شرایط فعلی اقتصاد ایران اما، نفت ۷۰دلاری بیشتر به یک داروی مسکن شبیه است که میتواند درد را اندکی قابلتحمل سازد؛ نه مخدری قوی که دولت را دگرگون کند و مسیر قطار سیاستگذاری را تغییر دهد. رشد قیمت نفت در شرایط فعلی اقتصاد ایران و در محدوده فعلی، میتواند دولت را در تحقق برخی از سیاستها نیز یاری کند؛ سیاستهایی که از قضا ممکن است قابل دفاع باشند. به عنوان مثل استفاده اهرمی از منابع دولت برای به پایان بردن طرحهای نیمهتمام، یا بهرهگیری از منابع صندوق توسعه ملی برای تقویت رشد اقتصادی، در شرایط رشد قیمت نفت تسریع و تقویت میشوند. با این حساب نفت ۷۰دلاری میتواند بهبود رشد اقتصادی را ثمر دهد. پایداری و استمرار قیمتهای فعلی نفت، خود مساله دیگری است و برخی درباره آن به دیده تردید مینگرند.

دیدگاه خود را ثبت کنید

تمایل دارید در گفتگوها شرکت کنید؟در گفتگو ها شرکت کنید.