تعیین قیمت خوراک پتروشیمی بار دیگر به محل مناقشه مجلس، دولت و پتروشیمیها مبدل شد

زمانی که حسن روحانی، پیروز انتخابات ریاستجمهوری سال ۱۳۹۲ لقب گرفت و سکان قوه مجریه به دست فردی سپرده شد که نهتنها در دوران انتخابات از اهمیت «بهبود فضای کسبوکار» سخن میگفت، بلکه ریاست ستاد انتخاباتیاش را فردی در دست داشت که او را «پدر پتروشیمی ایران» مینامند، کمتر کسی گمان میبرد که روزگار صدارت او به پرچالشترین دوران صنعت پتروشیمی مبدل شود. پربیراه نیست اگر گفته شود این گمان اندک با رای اعتماد مجلس به زنگنه و بازگشت چهرههای شناختهشدهای مثل منصور معظمی، عباس شعریمقدم و محمدحسن پیوندی، بهطور کامل رنگ باخت. اما این گمان رنگباخته ظرف چند ماه دوباره مطرح شد و به سرعت جامه حقیقت پوشید: مجلس در جریان تصویب لایحه بودجه ۱۳۹۳ کل کشور، قیمت خوراک واحدهای پتروشیمی را از حدود سه سنت به ۱۳ سنت افزایش داد. افزایشی که موافقان، آن را ضروری و عدم اجرایش را موجب ایجاد «رانت» میدانستند و مخالفان آن را موجب زیان پتروشیمیها، بورس و سهامداران میدانستند؛ چنان که همزمان با مطرح شدن مساله قیمت خوراک واحدهای پتروشیمی در دی ۱۳۹۲، افت کمسابقه شاخص بورس آغاز شد و تا ماهها ادامه پیدا کرد. افتی که تکرار مجدد آن با مطرح شدن دوباره مساله خوراک پتروشیمی، چندان دور از ذهن نیست.

بازیگر بزرگ اقتصاد نفتی

بر اساس آمارهای مقدماتی شرکت ملی صنایع پتروشیمی، ظرفیت تولید پتروشیمی کشور در سال ۱۳۹۲ معادل ۵۷ میلیون تن بوده که در عمل ۴۱ میلیون تن از آن مورد استفاده قرار گرفته است.۱ عملکرد تولید این صنعت در سال ۱۳۹۲، معادل ۸۲ درصد برنامه و ۷۱ درصد ظرفیت اسمی بوده است. ارزش فروش کل محصولات پتروشیمی در این سال، ۲۲ میلیارد دلار و صادرات ۱۰ میلیارد دلار بوده است. گمرک ایران، ارزش کل صادرات محصولات پتروشیمی را در سال ۱۳۹۲ معادل ۷/۱۰ میلیارد دلار اعلام کرده که به لحاظ ارزش دلاری، معادل ۷۶/۲۵ درصد کل صادرات کشور (به جز نفت و گاز) است.۲ پس از خصوصیسازی، پتروشیمیها در بورس نیز حضور گستردهای پیدا کردند: هماکنون حملونقل پتروشیمی، سرمایهگذاری صنایع پتروشیمی، پتروشیمیهای پردیس، شازند، شیراز، فارابی، فنآوران، خارک، کرمانشاه، خلیجفارس، اصفهان و آبادان در «بورس» حضور دارند و سهام بسیاری از شرکتهای پتروشیمی دیگر نیز در «فرابورس» عرضه شده است. در زمان نگارش این مطلب، ارزش بازار شرکتهای پتروشیمی بورس، بالغ بر ۴۹ هزار میلیارد تومان، معادل بیش از ۱۴ درصد ارزش کل بازار بورس است. با در نظر گرفتن این ارقام، چندان هم غیرمترقبه نبود که با مطرح شدن مساله قیمت خوراک گاز پتروشیمی، شاخص کل بورس که در بیشترین مقدار تاریخ خود در ۱۵ دی ۱۳۹۲ به ۸۹۵۰۰ واحد رسیده بود، سقوط کند و در کمترین رقم خود پس از این زمان، در نهم تیرماه امسال به ۵/۷۰۳۴۱ واحد کاهش یابد. البته خوراک تمامی واحدهای پتروشیمی حاضر در بورس و بهطور کلی واحدهای صنعت پتروشیمی کشور، منحصراً گاز طبیعی نیست؛ بلکه گاز در واحدهای پتروشیمی تولیدکننده محصولاتی همچون اوره، آمونیاک و الکل مصرف میشود. واحدهای پتروشیمی از گاز به عنوان «سوخت» نیز بهره میگیرند.

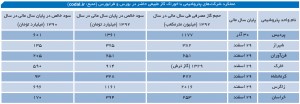

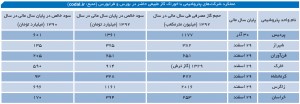

بازی گازی

قیمت گاز طبیعی تحویلی به واحدهای پتروشیمی بعد از اجرای قانون هدفمندسازی یارانهها در سال ۱۳۸۹، ۷۰ تومان به ازای هر مترمکعب تعیین شد. این رقم با توجه به نرخ دلار در آن زمان که حدود ۱۰۰۰ تا ۱۱۰۰ تومان بود تا حد زیادی مورد پذیرش قرار گرفت. بعد از افزایش قیمت دلار در سال ۱۳۹۱، که در برخی روزها در بازار آزاد ارقام نزدیک به ۴۰۰۰ تومان را نیز درنوردید، معادل دلاری این رقم ۷۰ تومان کاهش یافت. حتی با فرض دلار ۲۵۰۰ تومان، قیمت خوراک پتروشیمیها به ۸/۲ سنت رسید. این در حالی بود که همزمان انتقاداتی درباره عرضه دلار در بازار آزاد توسط واحدهای پتروشیمی منتشر میشد. در اردیبهشت امسال نیز اسحاق جهانگیری، معاون اول رئیسجمهوری به انتقاد از عملکرد پتروشیمیها در زمینه عرضه ارز حاصل از صادرات پرداخت و گفت: «پتروشیمیها چرا ارزشان را وارد کشور نمیکنند و وقتی بازار با شوکی مواجه میشود، رئیسکل بانک مرکزی باید با آنها تماس بگیرد و بگوید ارزتان را وارد کنید.»۳ افزایش قیمت دلار همزمان که به معنای کاهش ارزش دلاری خوراک پتروشیمیها بود، سود قابل توجهی را نصیب این واحدها کرد که آن را میتوان از اصلیترین علتهای بازده بالای بازار بورس همزمان با رکود اقتصادی کشور دانست. به عنوان مثال، بر اساس صورتهای سود و زیان پتروشیمی پردیس، این شرکت که در سال مالی منتهی به ۳۰ آذر ۱۳۹۰ به سود خالص ۶۰۱ میلیارد تومان دست یافته بود، در بازه زمانی مشابه در سال ۱۳۹۱ افزایش سود ۱۱۷درصدی را تجربه کرد و شاهد سودی معادل ۱۳۰۶ میلیارد تومان شد. سود این شرکت در سال مالی منتهی به ۳۰ آذر ۱۳۹۲ به ۱۳۶۱ میلیارد تومان بالغ شد. منتقدان قیمتگذاری نسبتاً ارزان خوراک میگویند با وجود سودهای قابل توجه از این دست، پتروشیمیها قیمت خوراک را کماکان با همان نرخ ۷۰ تومان میپرداختند و این در حالی بود که بر اساس مصوبه ستاد تدابیر ویژه اقتصادی در فروردین ۱۳۹۲، قیمت خوراک گاز طبیعی از مهر ۱۳۹۱ باید با رقم معادل ۱۳ سنت پرداخت میشد. به نظر آنها در صورت اِعمال قیمت مذکور، رقم بدهی پتروشیمیها بالغ بر چندهزار میلیارد تومان خواهد شد.

اقتصاد سیاسی پتروشیمی

طی چند هفته اخیر، کمیسیون برنامه و بودجه مجلس در قالب طرح «الحاق موادی به قانون تنظیم بخشی از مقررات مالی دولت» پیشنهاد داد قیمت خوراک برای مدت ۱۰ سال بر مبنای حداقل نرخ بازده داخلی ۲۵ درصد تعیین شود. بررسی این پیشنهاد در صحن علنی مجلس، آغازگر انبوهی از فرمولها برای تعیین قیمت خوراک پتروشیمی شد که هنوز هم ادامه دارد. برخی از افزایش پلکانی قیمت خوراک طی بازهای ۱۰ساله تا سقف ۶۵ درصد قیمت سبد صادراتی (مطابق قانون هدفمندسازی یارانهها) میگویند و برخی دیگر معتقدند باید حداقل بازده تعیین شود. در عین حال، پیشنهاد تعیین کف قیمت ۱۵، ۱۸ یا ۲۰ سنت همزمان با دیگر فرمولها مطرح شده است. این بحثها که هنوز به جمعبندی مشخصی نرسیده است در حالی صورت میگیرد که تا پیش از روی کار آمدن دولت جدید و با وجود سودآوری قابل توجه شرکتهای پتروشیمی، مجلس تا این حد وارد مقوله قیمتگذاری خوراک نشده بود و همین مساله شائبههایی را درباره سیاسی بودن این اقدام مجلس ایجاد کرده است. طرفداران افزایش قیمت معتقدند سود حاصل از خوراک گاز ارزان، عملاً نصیب عدهای اندک میشود و این در حالی است که گاز به عنوان یک ثروت ملی، متعلق به تمامی شهروندان است. نگاهی به سهامداران شرکتهای پتروشیمی با خوراک گاز نیز نشان میدهد بخش اعظم سهام در اختیار شرکتهایی قرار دارد که نه به معنای دقیق کلمه خصوصی هستند و نه دولتی و بهطور کلی برخلاف سالهای پیش از خصوصی، سودآوری آنها متوجه تمام مردم نیست. ۶۶ درصد از سهام پتروشیمی پردیس و ۵۱ درصد از سهام پتروشیمی شیراز متعلق به شرکت گسترش نفت و گاز پارسیان (پارسان) است؛ شرکتی که هلدینگ نفتی سرمایهگذاری غدیر (وابسته به سازمان تامین اجتماعی نیروهای مسلح) به شمار میرود. شرکت سرمایهگذاری تامین اجتماعی از طریق شرکتهای تاپیکو و صبا تامین، بیش از ۵۰ درصد از سهام پتروشیمی فنآوران را در اختیار دارد. بخش اعظم سهام بسیاری از شرکتهای پتروشیمی با خوراک گاز نیز در اختیار شرکتهایی همچون پارسان، تاپیکو، تابان فردا و همچنین سرمایهگذاریهای تامین اجتماعی و بازنشستگی گوناگون قرار دارد. در عین حال، کماکان سیاستگذاریها بر عهده وزارت نفت و بهطور خاص شرکت ملی صنایع پتروشیمی قرار دارد و مجلس نیز به عنوان ضلع جدید وارد ماجرای سیاستگذاری قیمتی شده است. با این تفاسیر چندان هم بعید نیست که پراکندگی مراکز تصمیمگیری پتروشیمی، توسعه و حتی آینده این صنعت را با مشکل مواجه کند.

پینوشتها:

۱- نشریه پیام پتروشیمی، شماره ۷۲

۲- گمرک ایران، آمار تجارت خارجی دوازدهماهه منتهی به اسفند ۱۳۹۲

۳- خبرگزاری مهر، خبر شماره ۲۲۸۲۹۹۱.

منتشرشده در شماره ۱۱۱ تجارت فردا