آینده انرژی

گزارشی از سخنرانی حامد قدوسی درباره چشمانداز تولید و مصرف انرژی طی دهههای آتی

حامد قدوسی در سخنرانی خود در سازمان مدیریت صنعتی سناریوهای تولید و مصرف انرژی را در دهههای آتی بررسی کرد. / عکس:سعید عامری

هدف این بحث، ارائه یک تصویر پایین به بالا بر اساس مبانی اقتصاد خرد از انرژی طی چند دهه آتی است و در آن به موضوعاتی از قبیل اینکه سبد مصرف انرژی در دنیا چگونه شکل میگیرد، چه نیروهایی این سبد را جابهجا میکنند، چه عدم اطمینانهایی وجود دارد و روند بلندمدت به چه صورت است، پرداخته میشود. مبنای بحث، خلاصهای از سناریوهای انرژی است که هر ساله در دنیا چند نمونه از آنها تهیه و منتشر میشود. تهیه سناریو کار دشواری است؛ چرا که نیاز به یک مدل پیچیده با ورودیهای دادهای گسترده و نرمافزار رایانهای خاص دارد. از نمونههای معروف سناریو میتوان به

سناریوهای BP، آژانس بینالمللی انرژی، اداره اطلاعات انرژی آمریکا، اگزون موبیل و اوپک اشاره کرد. لازم به ذکر است که سناریوها الزاماً بیطرف نیستند و معمولاً تهیهکننده آن، از طریق سناریو پیام سیاسی خود را ارائه میکند. مثلاً گفته میشود که سناریوی آژانس بینالمللی انرژی، که نمایندگی کشورهای مصرفکننده انرژی را بر عهده دارد، به سمت کاهش مصرف انرژی است. سناریوی اوپک نیز عموماً نشان میدهد که تولید نفت به میزان کافی صورت میگیرد و انتشار کربن مساله جدی نیست.

منطق مدل انرژی

روش پیشبینی بلندمدت در صنعت انرژی، با دیگر صنایع متفاوت است. در صنایع دیگر معمولاً روش پیشبینی از بالا به پایین است. مثلاً اگر از فردی پرسیده شود که آینده گوشی آیفون چه خواهد بود، ساخت یک مدل پایین به بالا چندان کاربرد ندارد. در مدلهای بالا به پایین، یک روند را در نظر میگیریم و درباره آن بحث میکنیم. اما در انرژی اینگونه نیست؛ بلکه یک مدل اقتصادی ساخته و سناریو با استفاده از یک مدل تعادل عمومی و تعادل خرد ارائه میشود. این مدل در مقابل مدل از بالا به پایین، منطق شفافتری دارد. مدل شامل چند بخش اصلی است. در بخش تقاضا، دنیا به منطقهها و کشورهای مختلف و کشورها به بخشهای مصرفکننده ورودیهای انرژی تقسیم میشود و پیشبینی از روند تقاضای انرژی صورت میگیرد. در طرف عرضه، منابع در دسترس شامل نفت، گاز، زیستتوده (Biomass)، انرژیهای تجدیدپذیر و موارد دیگر در نظر گرفته میشوند. در کنار این دو طرف، میتوان به مواردی همچون دینامیک فناوری، ملاحظات امنیت انرژی و محدودیتهای مالی اشاره کرد. مدل در نهایت به این سوال پاسخ میدهد که اگر بخواهیم به تقاضای انرژی در جهان پاسخ دهیم، کدام سبد میتواند با کمترین هزینه این کار را انجام دهد؟ این مساله، جواب «گوشهای» ندارد و پاسخ آن ترکیبی از فناوریهای مختلف است. بر این اساس ترکیب انرژی، قیمتهای نسبی حاملهای انرژی، قیمت بهینه کربن، روند سرمایهگذاری و شاخصهای امنیت انرژی مشخص میشود. ضمناً از آنجا که با عدم اطمینان مواجهیم، با چند سناریو روبهرو خواهیم بود. با وجود این، حسن مدل این است که منطق روشنی دارد و بر پرسشنامه یا نظرخواهی استوار نیست و با استفاده از مدل آن میتوان به تحلیل حساسیت (Sensitivity Analysis) پرداخت؛ مثلاً اثر کشف منابع جدید نفت یا خروج نیروگاههای هستهای را بررسی کرد.

در برابر آینده

اولین سوال درباره سناریوها این است که وقتی از ۲۰، ۲۵ سال آینده گفته میشود، آیا چنین گفتهای از آینده در جهانی پر از تغییر، معنادار است؟ جواب آن هم بله است و هم خیر. خوشبختانه در حوزه انرژی، برخلاف بسیاری از حوزههای دیگر، میتوان از روندهای بلندمدت صحبت کرد و خطای ما چندان بزرگ نخواهد بود؛ به چند دلیل:

نخست اینکه در حوزه انرژی، برخلاف فناوریهای دیگر، تغییر هزینه تولید انرژی از یک منحنی هموار و پیوسته پیروی کرده است. در تاریخ انرژی، به ندرت شاهد جهشهای ناگهانی بودهایم که مثلاً هزینه تولید به یکدهم کاهش یابد؛ برخلاف الکترونیک یا فناوری اطلاعات. جهشهای ناگهانی در حوزه انرژی معدود بودهاند که از آن جمله میتوان به لامپ، انرژی هستهای یا شاید انقلاب شیل اشاره کرد. بنابراین انتظار تلاطمهای شدید وجود دارد.

دیگر اینکه وقتی به هر منبع انرژی نگاه میکنیم، منحنی هزینه آن محدب است. به این معنا که وقتی مقیاس استفاده از آن افزایش مییابد، عدم مزیت مقیاس وجود دارد. در بسیاری از کالاها مثل کامپیوتر، وقتی به جای یک دستگاه، یک میلیون دستگاه تولید شود، هزینه تولید هر واحد کاهش مییابد. در انرژی اینگونه نیست، چرا که منابع تولید آن بسیار ناهمگن است. ما در استفاده از منابع، ابتدا سراغ بهرهورترین آنها میرویم و اگر تقاضا بالاتر رفت، از منابع با بهرهوری کمتر استفاده میکنیم. لذا با افزایش مقیاس، عدم مزیت وجود دارد؛ درست مشابه همان چیزی که ریکاردو در قرن نوزدهم درباره زمینهای کشاورزی گفت. منحنی هزینههای محدب باعث میشود هیچ زمانی تنها یک فناوری، مسلط نباشد و همواره مجموعهای از انواع فناوری مورد استفاده قرار گیرد.

دلیل سوم، که در واقع یکی از عوامل موثر بر تغییرات آب و هوایی زمین هم به شمار میرود، این است که به دلیل بالا بودن هزینه سرمایهای زیرساختهای انرژی، پدیده Infrastructure Lock-in وجود دارد. مثلاً وقتی برای شهرها خطلوله گاز احداث میشود، اگر فناوریای به دست آید که ۲۰ درصد ارزانتر از گاز باشد، نمیتوان آن را یکشبه جایگزین کرد؛ چرا که میلیاردها دلار هزینه صرف زیرساخت شده است و تعهدی ایجاد میکند که تا زمانی که فرسوده نشده است، از آن زیرساخت استفاده کنیم. همین مساله در تولید برق از نیروگاههای زغالسنگ آمریکا وجود دارد که باوجود آلایندگی بالا، جایگزینی آنها نیازمند دهها میلیارد دلار سرمایهگذاری است.

در نهایت اینکه چسبندگی موجود در سیستم، در سطح کاربران هم وجود دارد. مثلاً اگر سوختهای زیستی همین امروز اقتصادی شوند، افراد نمیتوانند طی یک روز ماشینهای خود را تغییر دهند.

داستان سیمرغ افسانهای

از انرژی صحبت میکنیم و دو بخش اصلی کاملاً مجزا داریم که وقتی حاملهای اولیه انرژی وارد آنها میشوند، رقیب هم نیستند: «تولید برق» و «حمل و نقل». در تولید برق، ورودیها شامل زغالسنگ، گاز، نفت، انرژی هستهای، انرژی آبی و انرژیهای تجدیدپذیر است. اما حمل و نقل، یک ورودی اصلی بیشتر ندارد و آن هم نفتخام است. دیگر ورودیها، چندان جدی و اقتصادی نشدهاند. لذا وقتی از توسعه انرژیهای تجدیدپذیر گفته میشود، باید توجه داشت که این انرژیها رقیب نفتخام نیستند و تا اطلاع ثانوی که تحولات فناوری صورت گیرد، در دو بازار کاملاً مجزا حضور دارند. در کنار دو بخش اصلی، «صنعت و کسب و کار» و «خانگی» هم هستند که در اولی تحولات اساسی چندانی صورت نمیگیرد و دومی هم بخش چندان بزرگی به شمار نمیرود.

مورد دیگر اینکه اگر تنها مساله «میزان» تولید انرژی باشد، بر اساس اطلاعات موجود میتوان گفت که دنیا سرشار از منابع انرژی است. اما مساله اصلی درباره خودِ فیزیک انرژی نیست، بلکه در مورد «هزینه»، «درجه اعتماد» و «انتشار کربن» است. اگر نگرانیها درباره انتشار کربن را کنار بگذاریم، انگیزه چندانی برای تغییر سبد انرژی وجود نخواهد داشت و روند فعلی کمابیش ادامه خواهد یافت. محرک اصلی تغییرات انقلابی در صنعت انرژی، در درجه اول گرمایش زمین ناشی از انتشار کربن است و در درجه دوم، امنیت انرژی آن هم برای اروپا و نه آمریکا.

در اینجا اصطلاحی مطرح میشود به نام «سیمرغ افسانهای»؛ یعنی منبع انرژی که در دنیای واقعیت وجود ندارد. این «سیمرغ افسانهای» همزمان دارای چهار خصوصیت است: «فراوان»، «تمیز» (فاقد کربن)، «قابل حمل» و «ارزان». منابع انرژی در دنیای واقعی، یک یا چند مورد از این ویژگیها را ندارند. مثلاً زغالسنگ و گاز، به میزان فراوانی وجود دارند و ارزان هستند، ولی کربن زیادی منتشر میکنند. یکی از ویژگیهای نفتخام این است که بدون اتلاف انرژی میتواند حمل و نقل و ذخیره شود و با چگالی بالایی انرژی تولید کند. هنوز هیچ انرژی نتوانسته است از این حیث جایگزین نفتخام شود. اما مشکل نفتخام به فراوانی و تمیز بودن برمیگردد. انرژی خورشیدی و بادی، فراوان و تمیز هستند ولی قابل حمل نیستند؛ البته تا زمانی که باتریهای با مقیاس بزرگ بتوانند اقتصادی شوند. سوختهای زیستی، قابل حمل و تمیز هستند ولی گران. انرژی هستهای ارزان است، ولی مشکل تولید زبالههای هستهای را دارد.

تحولات سبد مصرف

برای بررسی سبد مصرف انرژی جهان، ابتدا به سراغ آمریکا میرویم که تصویر آن میتواند تا حدودی نمایانگر وضعیت مصرف انرژی جهان هم باشد. در ۱۵۰ سال قبل، بخش اعظم انرژی جهان از چوب تامین میشد. این وضعیت تا دهههای ۱۹۶۰ و ۱۹۷۰ تغییر کرد و از آن زمان تاکنون، حاملهای انرژی به یک تعادل نسبی رسیدهاند و سهم آنها دچار تغییر اساسی نشده است. بزرگترین سهم مربوط به نفت با حدود ۴۰ درصد است که روند نزولی دارد و گاز در رتبه بعد است. کمتر از یکسوم انرژی مصرفی آمریکا از زغالسنگ و مقدار کمی از انرژیهای تجدیدپذیر تامین میشود. باوجود ورود انرژیهای نو به سبد مصرفی، حتی در اقتصاد پیشرفتهای همچون آمریکا نیز سهم این انرژیها ۱۰ درصد است.

همانطور که گفته شد، در دنیا وضعیت به آمریکا شبیه است. غالبترین سوخت، نفتخام است و گاز و زغالسنگ در مرتبه بعدی قرار دارند. این تصویر، با آنچه در ترازنامه انرژی ایران میبینیم یک تفاوت اساسی دارد: در ایران، زغالسنگ بسیار اندکی داریم در حالی که این سوخت فسیلی در جهان، مهمترین ورودی بخش تولید برق به شمار میرود. وضعیت مذکور، منحصر به ایران نیست و کشورهای خاورمیانه نیز کمابیش شبیه ایران هستند. تصویر خاورمیانه از حیث زغالسنگ و انرژیهای نو با بقیه دنیا متفاوت است. اگر به چشمانداز آینده از نظر بخشهای مصرف نگاه کنیم، «تولید برق» پررشدترین بخش خواهد بود و سهم آن افزایش خواهد یافت. بخشهای دیگر شامل «حمل و نقل» «صنعت» و «خانگی» رشد کمتری خواهند داشت.

پنج نیروی اصلی بر تحولات صنعت انرژی تاثیرگذارند. نیروی کلاسیک نخست، ناشی از افزایش جمعیت، شهری شدن و رشد درآمد سرانه است. مورد دیگر، نگرانیهای زیستمحیطی است که به دو دسته تقسیم میشود: آلودگیهای محلی و گازهای گلخانهای. امروزه در دنیا، مساله آلودگیهای محلی تا حدی حل شده و نگرانی اصلی ناشی از گرم شدن زمین و انتشار کربن و در درجات بعدی دیاکسید نیتروژن و متان است. نگرانی امنیت انرژی، چالشهای عرضه و همینطور تحولات فناوری عوامل موثر دیگر هستند.

نیروهای کلاسیک

محرک اصلی نیروهای کلاسیک، رشد اقتصادی کشورهاست. در اغلب کشورها، با افزایش سرانه تولید ناخالص داخلی، مصرف سرانه انرژی نیز افزایش مییابد. این روند یک استثنا دارد که مربوط به آمریکاست. وقتی درجه توسعهیافتگی از حدی بیشتر میشود، رابطه مصرف انرژی و رشد اقتصادی از بین میرود. از ابتدای رشد اقتصادی درجه بهرهمندی از یکسری امکانات مثل خودرو، یخچال و موارد دیگر افزایش مییابد. اما از یک نقطه خاص به بعد اگر فرضاً هر فرد یک ماشین داشته باشد، چنانچه وضعیت اقتصادی او بهتر شود نهتنها تعداد ماشینهای او افزایش نخواهد یافت؛ بلکه او از ماشینهای کارآمدتر و با مصرف سوخت کمتر استفاده میکند. کشورهایی مثل آمریکا به این نقطه رسیدهاند؛ اما دو منبع اصلی تقاضا یعنی هند و چین هنوز تا رسیدن به چنان نقطهای فاصله دارند. لذا در کشورهای در حال توسعه رشد اقتصادی کماکان محرک رشد مصرف انرژی خواهد بود.

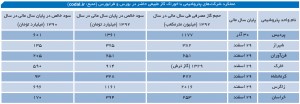

تا ۱۹۷۰، وقتی اقتصاد رشد میکرد، مصرف انرژی نیز افزایش مییافت. از آن به بعد به علت رسیدن سرانه بهرهوری به سطحی ثابت و افزایش بهرهوری مصرف انرژی، این دو از هم جدا شدند. شدت انرژی، یعنی میزان مصرف انرژی به ازای هر واحد تولید ناخالص داخلی، کاهش یافت و این روند کاهشی به تفکیک سوختهای مختلف نیز همان روند را داشت. از دهه ۱۹۷۰ شدت مصرف انرژی در بخش نفت در کشورهای توسعهیافته در حال کاهش بوده است. لذا نیروی رشد اقتصادی برای کشورهای توسعهیافته دیگر موثر نخواهد بود، ولی برای کشورهای در حال توسعه اینطور نیست. رشد حمل و نقل در کشورهای OECD کاهش خواهد یافت؛ و تمام رشد تقاضا برای بخش حمل و نقل که عمدتاً شامل نفت خواهد بود، از کشورهای درحالتوسعه خواهد آمد. نیروی دیگر، رشد جمعیت است که محاسبه آن کار دشواری نیست. زاد و ولد از الگوی قابل پیشبینی پیروی میکند. تا ۲۵، ۳۰ سال آینده، جمعیت جهان همچنان رشد خواهد کرد و به حداکثر ۹ میلیارد نفر خواهد رسید. لذا اوج مصرف انرژی در دهههای ۴۰ و ۵۰ میلادی خواهد بود. تغییری که در ساختار جمعیت به وجود خواهد آمد، مربوط به افزایش درصد جمعیت سالمند و رشد شهرنشینی است. بنابراین در مجموع میتوان گفت در بخش نیروهای کلاسیک، کشورهای توسعهیافته از رشد بازار انرژی کنار رفتهاند و اقتصادهای نوظهور از جمله چین و هند نقش اصلی را خواهند داشت.

روندهای کلان تولید و مصرف

اکنون به روند تولید و مصرف در سوختهای مختلف میپردازیم. سناریوی BP نشان میدهد سهم نفت رفتهرفته کم خواهد شد، سهم زغالسنگ به دلیل فشار ناشی از انتشار کربن کاهش خواهد یافت و گاز تنها سوخت فسیلی است که روند رو به رشد خواهد داشت. سهم انرژی آبی و هستهای کمابیش ثابت خواهد بود. انرژیهای تجدیدپذیر رشد خواهند کرد؛ اما تا سال ۲۰۳۵ سهم این انرژیها رویهمرفته کمتر از ۱۰ درصد خواهد بود.

در بخش صنعت انتظار تحول خاصی وجود ندارد و سهم نفت، گاز، زغالسنگ و برق تقریباً ثابت است. در آینده، حمل و نقل بزرگترین و شاید تنها بخشی خواهد بود که نفت مصرف خواهد کرد. کمابیش ۹۵ درصد از مصرف بخش حمل و نقل توسط نفت تامین خواهد شد. در بخش برق، نفت تقریباً از ورودی حذف خواهد شد. در ایران حدود ۳۰ درصد برق از نفت تامین میشود ولی در دنیا این سهم در حال میل کردن به سمت صفر است.

ژئوپولتیک انرژی

در انرژیهای تجدیدپذیر، مساله چندانی از نظر جغرافیای سیاسی وجود ندارد. چرا که معمولاً این نوع انرژی در همان محل تولید، مصرف میشود. در مورد سوختهای فسیلی اینطور نیست و انواع سوختهای فسیلی با هم متفاوت هستند. نفت همچنان منبعی است که تولید آن عمدتاً در خاورمیانه و مصرف آن در جای دیگری است. در مورد زغالسنگ، بزرگترین تولیدکنندگان و مصرفکنندگان آمریکا و چین هستند؛ در نتیجه مساله امنیت انرژی در مورد آن مطرح نیست. در گاز طبیعی، تحولاتی روی داده است. آمریکای شمالی که به گاز دیگر کشورها وابسته بود، اکنون به تولیدکننده بزرگ گاز تبدیل و از جغرافیای سیاسی حذف شده است. در مورد گاز، اروپا بزرگترین مساله را دارد. چرا که این قاره منابع گاز زیادی ندارد و الان به روسیه وابسته است که این کشور هم نشان داده شریک چندان قابلاطمینانی نیست. لذا شاید اروپا در بخش گاز، بزرگترین نگرانیها را در رابطه با امنیت انرژی داشته باشد. مشابه همین وابستگی در آسیای شرقی نسبت به LNG وجود دارد؛ با این تفاوت که مساله امنیت انرژی LNG کمتر از خط لوله است؛ چرا که خط لوله وضعیت انحصاری میان تولیدکننده و مصرفکننده ایجاد میکند.

در نفت، ۹۰ درصد منابع در جایی به جز سه مصرفکننده اصلی شامل آمریکای شمالی، اروپا و آسیا-اقیانوسیه قرار دارند. در مورد گاز، این پدیده با شدت کمتری جریان دارد و ۱۵ درصد منابع در دست سه مصرفکننده اصلی است؛ در حالی که ۶۱ درصد مصرف در آنجا صورت میگیرد. البته این تصویر جدید نیست و اگر منابع غیرمتعارف را نیز به آن اضافه کنیم، قدری تغییر میکند. در مورد زغالسنگ، این پدیده اصلاً وجود ندارد.

مساله دیگر در ژئوپولتیک انرژی این است که آیا در سطح جهانی به اندازه کافی منابع وجود دارد یا نه. در سال ۱۹۹۳ برآورد میشد هزار میلیارد بشکه نفت در جهان وجود داشته باشد. طی زمان، این رقم افزایش یافت و به بیش از ۱۶۰۰ میلیارد بشکه رسید. اما مصرف نفت این اندازه زیاد نشد و در نتیجه نسبت ذخایر به مصرف، افزایش یافت. البته سهم خاورمیانه در این میان کاهش یافته است. این رقم حدود ۶۳ درصد بود که ابتدا به ۵۵ درصد و سپس به ۴۷ درصد کاهش یافت.

انقلاب منابع غیرمتعارف

منابع غیرمتعارف (Unconventional) به لحاظ حجم، بسیار بزرگتر از منابع متعارف هستند؛ ولی هزینه استخراج بالایی دارند. منابع متعارف نفت و گاز دارای تخلخل و تراوایی مناسبی هستند و در نتیجه تولید از آنها نسبتاً آسان صورت میگیرد. اما در منابع غیرمتعارف، تولید نفت به کمک حفاری افقی و شکست هیدرولیکی صورت میگیرد. پس از حفاری چند کیلومتر چاه به صورت افقی، آب و مواد شیمیایی با فشار به درون لایهها تزریق میشوند تا نفت یا گاز تولید شود. حجم زیادی از این منابع در آمریکا و کانادا کشف شده است. روسیه، چین و اروپا هم از این منابع برخوردارند.

تکنولوژی تولید منابع غیرمتعارف بسیار آلاینده است. بخش زیادی از تولید نفت و گاز شیل آمریکا در اطراف مناطق مسکونی و در مزارع کشاورزی صورت میگیرد که آلودگیهای زیادی ایجاد میکند. نگرانی جدیتر مربوط به مواد شیمیایی تزریقشده است که در درازمدت موجب آلودگی آبهای زیرزمینی میشوند. نگرانی دیگر مربوط به ایجاد زمینلرزههای خفیف است. به همین دلایل، اروپاییها هنوز اجازه استفاده از این منابع را ندادهاند، ولی در آمریکا این کار انجام شده و این کشور از واردکننده نفت و گاز، به صادرکننده تبدیل شده است. تولید نفت متعارف آمریکا حدود پنج میلیون بشکه در روز بوده است که با انقلاب شیل طی چند سال، به بیش از ۱۰ میلیون بشکه در روز رسیده است. همین اتفاق درباره گاز با حجمی بسیار بالاتر افتاده است.

قیمت تمامشده نفت شیل در میادین مختلف آمریکا با یکدیگر تفاوت دارد و از ۳۰ تا ۸۰ دلار در هر بشکه متغیر است. در واقع ما با تکنولوژیای مواجه هستیم که عرضه آن بینهایت است، ولی هزینه تولید آن به عنوان مثال ۸۰ دلار در هر بشکه است. نتیجه این است که قیمت نفت در بلندمدت نمیتواند با این رقم فاصله زیادی پیدا کند. چون به محض عبور قیمت نفت از ۸۰ دلار در هر بشکه و رسیدن به ۱۰۰ تا ۱۲۰ دلار، امکان عرضه حجم زیادی از نفت شیل به وجود میآید. اما اگر قیمت نفت به کمتر از ۸۰ دلار برسد، مساله به گونهای دیگر خواهد بود. در سقوط اخیر قیمت نفت، چاهها حفر شده بودند و هزینه سرمایهای آنها ریخته (Sunk) شده بود. در نتیجه با توجه به اینکه هزینه نهایی (Marginal Cost) آنها بیش از چند دلار نیست، چاههایی که دو سه سال عمر دارند به تولید ادامه میدهند؛ ولی حفر چاههای جدید دیگر اقتصادی نیست. به عبارت دیگر در نفت با یک عدم تقارن مواجه هستیم: وقتی قیمت نفت افزایش مییابد، سرمایهگذاری بالا میرود؛ ولی بعد از کاهش قیمتها، دیگر به صورت متقارن کاهش نمییابد.

برخلاف نفت، در مورد گاز هنوز تولید از منابع شیل اقتصادی است. البته باید توجه داشت که برخلاف نفت، گاز بازار و قیمت جهانی ندارد. نفت یک بازار جهانی دارد که هر جای دنیا تولید زیاد شود، قیمت آن کاهش مییابد. اما گاز چون قابل حمل نیست و عمده آن با خط لوله جابهجا میشود، بازارهای آن قیمت یکسانی ندارد.

از انواع دیگر منابع نفت غیرمتعارف میتوان به ماسه قیری (tar sand) و شیل نفتی (oil shale) اشاره کرد. اینها مثل سنگ هستند که روی زمین یا داخل معدن وجود دارند و برای استخراج نفت، باید شسته یا گرما داده شوند. در واقع فرآیند تولید آنها تا حدودی مثل سنگآهن است و برای آزاد شدن نفت، نیاز به انرژی زیادی دارند و در نتیجه از نفت شیل آلایندهتر هستند. منابع ماسه قیری در کانادا و استونیا به وفور وجود دارند و هزینه تمامشده آنها حدود ۱۰۰ دلار در هر بشکه است.

تا قبل از در نظر گرفتن این منابع غیرمتعارف، خاورمیانه میتوانست بیشترین تولید را داشته باشد. الان آمریکای شمالی به اندازه خاورمیانه نفت دارد. با در نظر گرفتن مجموع منابع متعارف و غیرمتعارف، حوزه روسیه و آسیای میانه، خاورمیانه و آمریکای شمالی تقریباً به یک اندازه نفت دارند و مجموع کل منابع از این دست در دنیا به ۴۳۰۰ میلیارد بشکه میرسد.

پیشبینی این است که در آینده عمده رشد تقاضا از محل منابع غیرمتعارف تامین خواهد شد و منابع متعارف نقش اصلی را نخواهند داشت. این برای کشورهای تولیدکننده نفت متعارف مثل ایران بدین معناست که اگر قیمت نفت را هزینه تولید آخرین تولیدکننده تعیین کند، با یک سقف برای قیمت نفت روبهرو خواهیم بود؛ مگر اینکه دولتها بر اساس ملاحظات زیستمحیطی اجازه تولید را از منابع غیرمتعارف ندهند.

بازیسازان جدید

آنچه تاکنون گفته شد، مربوط به سناریوی محتمل بود. چند چیز ممکن است بازی سوختهای مایع را برهم بزند. اولین مورد، سوختهای زیستی است. اصلیترین سوخت زیستی، الکل تولیدشده از نیشکر است که در برزیل به صورت گسترده مورد استفاده قرار میگیرد. در این کشور، مردم بیش از بنزین از سوختهای زیستی استفاده میکنند. نسل اول سوختهای زیستی، از قسمتهای خوراکی گیاه استفاده میکنند؛ در برزیل از نیشکر و در آمریکا از ذرت. در اروپا از نوع دیگر سوختهای زیستی یعنی «بیودیزل» استفاده میکنند که از دانههای روغنی به دست میآید. این باعث میشود فشار زیادی روی قیمت غذا ایجاد شود. به عنوان مثال، یکی از دلایل افزایش قیمت غذا در سال ۲۰۰۸ همین مساله بود که به دنبال آن، سوختهای زیستی به سقف خود رسیدند. سوختهای نسل دوم بر خلاف نسل اول، از قسمتهای غیرخوراکی گیاه شامل ساقه، برگ و چوب به دست میآیند که قیمت آن دو تا سه برابر بنزین است؛ لذا اقتصادی نیستند. اگر به نقطهای برسیم که این سوختها اقتصادی شوند، ممکن است جهشی در تولید سوختهای مایع داشته باشیم. البته در نهایت این سوختها نمیتوانند جایگزین بنزین شوند، چون حجم عظیمی از گیاه برای تولید آنها نیاز است. تکنولوژی دوم، خودروهای برقی است که اگر به موفقیت برسد، برخلاف گذشته که «حمل و نقل» و «برق» از هم جدا بودند، این دو بخش به هم متصل میشوند. خودروهای برقی چند مشکل دارند. این خودروها گران هستند و با توجه به اینکه آینده تقاضای خودرو از چین و هند میآید، قیمت این خودروها در بازهای نیست که بتواند پاسخگوی مصرفکنندههای این دو کشور باشند. مورد دیگر اینکه برد موثر آنها کم و عموماً حدود ۱۰۰ تا ۲۰۰ کیلومتر است؛ لذا نمیتوان با آنها به مسافرت رفت. این دو مشکل همچنان وجود دارد و اگر برطرف شوند، میتوانند بر تقاضای نفت تاثیر بگذارند. استفاده از خودروهای برقی زمانی در ایران به صورت جدی مطرح بود، ولی نتوانست موفق شود. گزینه دیگر، خودروهای هیدروژنی /گازی هستند که اگر فراگیر شوند، از این امتیاز برخوردارند که عرضه هیدروژن و گاز طبیعی بسیار زیاد است و در نتیجه میتوانند نفت خام را از دور خارج کنند.

معضل انتشار کربن

گازهای گلخانهای در سالهای اخیر به یک عامل تعیینکننده در بخش انرژی تبدیل شدهاند. با سوزاندن سوختهای فسیلی و تولید گازهای کربن، این گازها در اتمسفر لایهای تشکیل میدهند که مانع بازتابش نور خورشید و موجب گرمایش میشوند. اثرات آن خشکسالی، توفانها، آب شدن یخهای قطبی و مواردی از این دست است. ادبیات این موضوع چندان جدید نیست و به قرن نوزدهم برمیگردد. از حدود ۲۵-۲۰ سال پیش یک اجماع جهانی برای توقف این روند به وجود آمد؛ توقف به این معنا که انتشار کربن و در نتیجه مصرف سوختهای فسیلی محدود شود. رشد تولید کربن کشورهای توسعهیافته تقریباً صفر است و در نتیجه عمده رشد کربن از کشورهای غیر OECD خواهد بود. اینجا با یک مساله ریاضی ساده مواجهیم: مقداری کربن در دنیا داریم که مثل یک ظرف، دارای ورودی و خروجی است. برای ثابت ماندن مقدار کربن، افزایش خروجی (از طریق جذب طبیعی کربن) کفایت نمیکند و باید ورودی به اندازهای کم شود که نهتنها کل حجم کربن ثابت بماند، که در طول زمان نیز کاهش یابد. در سال گذشته میلادی، برای نخستین بار نرخ رشد تولید کربن در دنیا به صفر رسید؛ اگرچه حجم کل کربن منتشرشده دنیا کماکان افزایش یافت. این وضعیت مربوط به زمان حال است، اما اگر به زمان گذشته نگاه کنیم، با یک نکته نسبتاً جالب مواجه میشویم. کربنی که الان در اتمسفر وجود دارد و باعث ایجاد مشکل شده، نه توسط چین و هند و دیگر کشورهای درحالتوسعه، که توسط آمریکا و اروپا به وجود آمده است.

در زمینه کنترل انتشار گازهای گلخانهای میتوان از دو سناریوی ۴۵۰ قسمت در میلیون و ۵۵۰ قسمت در میلیون صحبت کرد. سناریوی ۴۵۰ در ۲۱۰۰ افزایش دما را به دو درجه و سناریوی ۵۵۰ افزایش دما را به سه درجه محدود میکند؛ اگرچه در هر دو سناریو کل کربن تولیدشده افزایش مییابد. روشهای کنترل تولید کربن در دو دسته طرف تقاضا و طرف عرضه وجود دارند. در طرف تقاضا، سه روش وجود دارد: کاهش مصرف انرژی، کاهش شدت انرژی و کاهش تولید کربن. در طرف عرضه، تنها گزینه حرکت از سوختهای فسیلی به سمت انرژیهای تجدیدپذیر است که کربن کمتری تولید میکنند. راه دیگر، استفاده از تکنولوژیهای CCS است که از ورود کربن به اتمسفر جلوگیری میکند. مثلاً در دودکش نیروگاهها تجهیزاتی نصب میشود تا کربن تولیدی جمعآوری و ذخیره شود. این کربن ذخیرهشده میتواند به سه صورت استفاده شود: تزریق به مخازن تخلیهشده نفت و گاز، نگهداری در کف اقیانوسها و تزریق دیاکسید کربن به میادین نفتی برای ازدیاد برداشت. البته ایده غیرفراگیر دیگر این است که کربن را به محصولات تبدیل کنیم؛ مثلاً انواع پلاستیک.

کاهش تولید کربن دو مرحله دارد: در مرحله نخست، نهتنها تولید کربن کاهش مییابد، بلکه هزینه آن هم منفی است و در واقع منفعت دارد. این مرحله حاصل افزایش بهرهوری انرژی است. مرحله دوم افزایش ظرفیت جذب کربن از طریق گسترش فضای سبز، استفاده از تکنولوژیهای CCS و جایگزینی سوخت زغالسنگ در نیروگاهها با گاز و در قدم بعدی جایگزینی گاز با انرژیهای تجدیدپذیر است. جمعبندی نهایی این است که باید مالیات کربن وضع شود. یعنی وقتی از سوختهای فسیلی استفاده میکنیم، به ازای هر تن کربن تولیدشده ۱۵ تا ۸۰ دلار مالیات دریافت شود. حدود ۸۵ درصد از هر بشکه نفت را کربن تشکیل میدهد و این یعنی طی زمان موقعیت سوختهای فسیلی به نفع انرژیهای تجدیدپذیر تضعیف خواهد شد. جدیترین اتفاق در این زمینه، پیمان کیوتو بود که دو تولیدکننده اصلی کربن یعنی آمریکا و چین به آن نپیوستند و کانادا در سال ۲۰۱۱ از آن خارج شد. بر اساس پیمان کیوتو، الان ۳۷ کشور به کاهش انتشار کربن متعهد شدهاند. چند ماه قبل آمریکا و چین نیز اعلام کردند به صورت داوطلبانه پیمان را اجرا خواهند کرد. مهمترین مانع در زمینه کنترل انتشار کربن این است که اثرات آن در بلندمدت ظاهر میشود، ولی هزینههای آن را باید نسل فعلی بپردازد. علاوه بر وضع مالیات کربن، راه دیگر استفاده از انرژیهای نو و به طور خاص باد و خورشید است. انرژی نو به دو نگرانی مهم یعنی امنیت انرژی و کنترل انتشار کربن پاسخ میدهد. انرژیهای نو چون از سوخت استفاده نمیکنند، هزینه عملیاتی ندارند ولی هزینه سرمایهای و نگهداشت بالایی دارند و در مجموع هزینه تولید برق از انرژیهای نو بسیار بالاست. در مقابل، هزینه تولید آنها در طول زمان کاهش یافته و اگر با این وضعیت ادامه یابد، طی ۱۰، ۱۵ سال آینده با سوختهای فسیلی قابلرقابت خواهند بود. در عین حال اگرچه به عنوان مثال هزینه ساخت توربین بادی کاهش یافته، هزینه محل مناسب برای نصب آن در حال افزایش است. چرا که زمینهای بادخیز در حال کاهش هستند و شاید نیاز باشد توربینها در فراساحل نصب شوند. لذا در مقیاس بزرگ، ممکن است دوباره هزینهها صعودی شوند. دیگر اینکه در طول زمان ممکن است به کف هزینهها برسیم؛ مثلاً حتی باوجود کاهش هزینه ساخت توربین بادی، آلیاژ فلز آن قیمت مشخصی دارد که کم نمیشود.

انرژیهای نو به آسانی و در مقیاس انبوه ذخیره نمیشوند و قابل اتکا نیستند؛ یعنی احتمال قطع و وصل تولید از آنها وجود دارد. این انرژیها عموماً توان تولید پایینی هم دارند. ذخیرهسازی نفت و گاز تقریباً بدون اتلاف صورت میگیرد، ولی ذخیرهسازی برق تولیدی از انرژیهای نو در باتری و تولید مجدد آن با اتلاف همراه است.